最近の老人ホーム・高齢者住宅の一つの潮流は、不動産証券化、流動化。それを前提とした大型M&Aも増えている。本当に高齢者住宅・老人ホームは、不動産投資信託に適した事業なのか、他に類例のない特殊な事業性を無視した安易な投資拡大は、Jリートの根幹を揺るがすリスクを抱えている。

未来倶楽部に見る入居一時金の脆弱性(上) ~事件の背景~? で示したように、現在の高齢者住宅のビジネスモデルや経営体質には様々な課題を含んでいる。譲渡受け入れ後に倒産、値上げなどの失敗ケースも増えているが、今なお、高齢者住宅のM&A市場は活況を呈している。

その背景には、購入側・売却側、それぞれに事情がある。

一つは、運営中の高齢者住宅の経営悪化だ。

要介護高齢者を対象とした高齢者住宅は、介護保険制度の発足によってスタートした20年に満たない新しい事業であり、経営やサービス管理に対するノウハウが十分に確立されているわけではない。

「たくさんの老人ホームを運営している大手の事業者は経営ノウハウがあるだろう」でもない。人材育成や労働環境の整備を後回しにして、「需要が増える」「儲かる」とワンマン創業者の馬力によって急成長、急拡大してきたという側面が強いからだ。

サービス管理体制や人材育成が整わないまま、またコンプライアンスやガバナンスの理解が乏しいまま、強引に拡大路線をとってきたそのしわ寄せ、負担は介護現場の崩壊を生み出している。過重労働による離職者の増加、入居者虐待や死亡事故が多発する中、「こんなはずではなかった・・」と事業からの撤退を望んでいる、上手く売り抜けたいと考える企業は少なくない。

一方で、今なお高齢者住宅事業に対する参入、事業拡大意欲を持つ企業も多数存在する。

85歳以上の後後期高齢者は2035年までの15年で2倍に激増し、その3人に2人は独居、または高齢夫婦世帯となる。自宅で生活できない重度要介護高齢者が激増することは間違いなく、高齢者介護、高齢者住宅の需要は、ますます拡大していく。入居率の低迷や倒産事業者の増加によって、特定施設入居者生活介護の新規指定や届け出を見合わせている自治体もあることから、中規模の高齢者住宅を買い取って、事業の拡大や他都市への進出を果たしたいと考える事業者も多い。

経営するホームを増やし開設競争を進めたい体力のある事業者と、開発・経営に失敗した既存ホームとの思惑・ニーズはマッチしているのだ。

これらの事情に加えて、もう一つ、最近のM&Aには、別の背景が見えてくる。

それは、高齢者住宅の不動産証券化や流動化を視野に入れた、高齢者住宅の買収だ。

2019年に入って、32ケ所(定員数 2726室)の高齢者住宅を運営するオリックスリビングを大和証券が買収するというニュースが飛び込んできた。これ以外にも数百億円をこえる大型のM&Aがおこなわれている。「証券会社が老人ホーム経営に参入?」と驚いた人もいるだろう。

ただ、これは証券会社やファンドが、直接経営・運営に参画するというよりも、高齢者住宅の不動産証券化、流動化に重点が置かれていると言われている。

金融業界には、高齢者住宅は不動産投資信託に適した事業だと考える人は多い。

しかし、それはそう単純な話ではない。他に類例のない特殊な高齢者住宅の事業性を無視した安易な投資拡大は、Jリートそのものを不安定にさせるリスクを抱えている。

老人ホームの証券化・流動化に絡む課題と、その未来について3回にわたって考える。

老人ホーム・高齢者住宅の証券化・流動化とは

老人ホームの証券化、流動化と聞いて、「Jリートのことか・・」とピンとくるのは、財務や経理に相当、精通した人だろう。 その全てを理解しようとすると、基本的な金融の知識に加えて、難しい専門書を読み解く忍耐力が必要となるが、仕組みはそう難しいものではない。

簡単に言えば、土地やビルなど切り売りできない資産価値のある不動産を、小口の有価証券に替えて資金を集めることを証券化といい、流動化とは、その小口化した有価証券を金融商品として投資家(個人や企業、銀行など)に買ってもらうようにすることだ。

この仕組みを不動産投資信託と言い、日本で行われているものの総称を「Jリート」という。

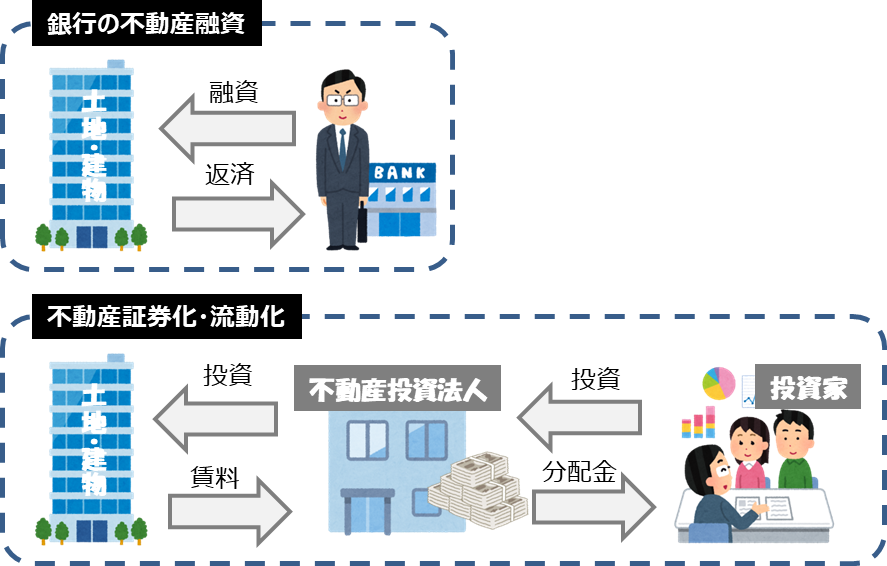

銀行の不動産融資(事業者向け不動産ローン)と比較し、簡単に図式化すると次のようになる。

これまで「A都市開発」という不動産会社が、都心に土地を購入し、オフィスビルを建設して貸しオフィス業を行う場合、銀行から一括して資金調達(50億円)するのが一般的だった。

これに対して、不動産証券化は、「不動産投資法人」がその中心的な役割を果たす。50億円の不動産(土地・オフィスビル)を、小口(例えば、一口10万円として5万口)に分割した不動産投資信託証券を発行し、それを銀行や一般の投資家に向けて販売するのだ。

銀行は融資であるが、「不動産投資法人」が行うのは投資である。

銀行の不動産融資の場合、不動産の所有権は「A都市開発」にあるが(銀行は担保のみ)、証券化の場合、その所有権は不動産に投資した不動産投資法人に移る。上記例では、「A都市開発」はテナント募集などの事業運営を行い、不動産投資法人に賃料等を支払う。銀行融資の場合、その収益に関わらず一定の元金・利息を銀行に支払い続ける必要があるが、不動産証券化の場合、その収益によって不動産投資法人が受けとる賃料等は変動し、投資家への分配金も変わってくる。

この不動産投資信託証券は、株式や社債と同じように、東京証券取引所に上場しており、誰でも購入することができる。証券が値上がりしたり値下がりしたりすることもあり、分配金も不動産収益によって変動するため、元本や利回りが保証されているわけではない。もちろん、そのリスクの分だけ、投資家が受け取る利息(予定配当率)は、銀行の定期預金よりも高く設定されている。

不動産の証券化・流動化は、事業者にとっては「事業を行うための土地建物の調達方法」の一つなのだが、同時に投資家にとっては、株式や債券と同じような「金融商品」になっているということだ。

この不動産投資信託は、これまでオフィス、商業施設、ホテル、マンション、物流施設など不動産を基礎とした様々な事業に活用されているが、最近になって「老人ホーム」「病院」も含まれるようになってきた。この高齢者住宅や病院などを対象としたものを「ヘルスケアリート」という。

平成26年に国交省も、病院や老人ホームを対象としたヘルスケアリートの活用に関わるガイドラインを示すなど、その取り組みをスタートさせており、現在、日本ヘルスケア投資法人、ヘルスケア&メディカル投資法人、ジャパン・シニアリビング投資法人の3つのヘルスケアリートを専門とした投資法人が東京証券取引所に上場している。

その一つの「日本ヘルスケア投資法人」を行っているのが、前述の大和証券グループである。

この証券化・流動化は、これからの高齢者住宅・老人ホームの一つの潮流だと言ってもよく、その可能性、広がりは大きい。Jリート全体で見ると、その割合は0.8%程度(2018年11月)と微々たるものだが、この「ヘルスケアリート」を想定としたM&Aが増えていることや、期待値を見ても、その割合が拡大していくことは間違いないだろう。

不動産の証券化は「不動産事業の証券化」

この「資産の証券化・流動化」というスキームは不動産だけでなく、リースやクレジット、銀行の貸し出し債権など金融資産でも活用されている。例えば、長期固定金利住宅ローンの「フラット35」は、銀行と住宅金融支援機構が証券化のスキームを利用して作られたものだ。世界を揺るがした「サブプライムローン」もアメリカの低所得者向けの住宅ローンの証券化によるものだ。

ただ、この不動産の証券化は、金融債権の証券化とは違い、現物資産である土地や建物を証券化するものであるため、貸し倒れなどで資産(債権)がゼロになることはない。また、その所有者(または、「不動産投資法人」に売却した元所有者)は、その土地や建物を継続して利用し、利益を生み出し続けることが可能であるため継続的な運用が可能となる。不動産は、証券化、流動化に適した資産だと言えるだろう。

ただ一方で、「価値のある土地やビルであれば、何でも証券化できる」というものではない。

不動産そのものの市場価値・価格を分割・証券化するというものではなく、「不動産事業に基づく収益」を前提としたものだからだ。都心一等地に立地する5000坪の土地であっても、何らかの事情で更地のまま放置されているなど、それ自体が付加価値を生み出さない場合、投資対象にはならない。

純粋な土地・建物の実勢価格ではなく、安定して一定以上の収益を生み出す「事業の価値」が重要になってくるのだ。

証券化・流動化を行うためには「不動産価値」ではなく「不動産事業」の理解が必要になる。

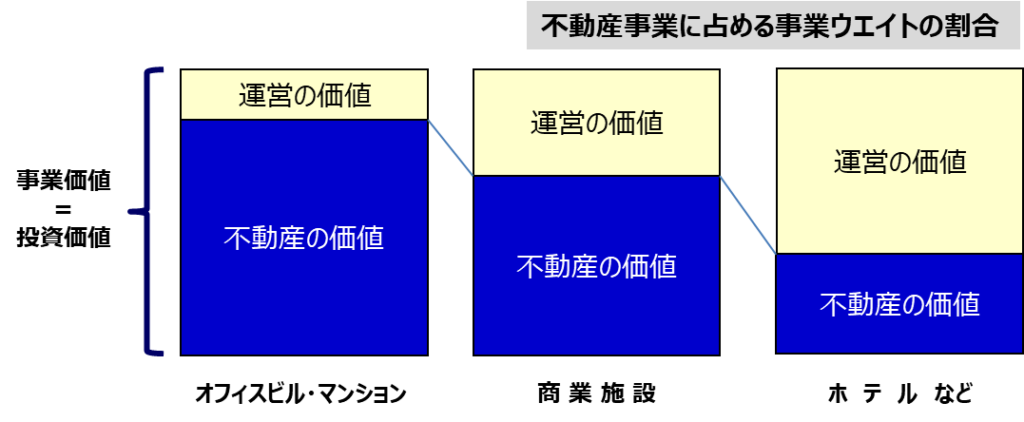

この不動産投資信託のターゲットは、オフィス、商業施設、ホテル、マンションなど多岐にわたるが、それぞれに事業特性は違う。

例えば、オフィスビルや高級賃貸マンションなどは、「空間のレンタルサービス」であり、「収益性=入居率」で決まる。住居やオフィス環境に適したエリアで、需要と供給のバランスが大きく崩れることがなければ、20年~30年と長期安定的に運営を続けることは可能だ。その不動産の持つ価値に依存したビジネスモデルだと言えるだろう。

ファッションビルやモールなどの商業施設も、同じく「レンタルスペース」を基礎としたビジネスモデルであり、事業の成否に、ロケーションなど不動産の市場価値が占める割合は大きい。

ただ「テナント料を払ってくれれば、スペースを埋めてくれれば誰でも良い・・」というものではない。運営事業者が集客力のあるブランドや商品、サービスを集められなければ、利用者は減少、全体の売り上げが下がり、商業施設そのものが衰退していく。地域特性やマーケティングに基づいた、テナント料の設定や入れ替え、各種テナント・サービスの適切な配置、買い物動線など、事業運営にかかるノウハウの割合は、オフィスビルやマンションよりも大きくなる。

ホテル事業では、商品・サービスの事業の価値、運営ノウハウの割合が更に大きくなる。シティホテル、ビジネスホテル、リゾートホテルなどホテルの種類や、そのサービスやグレードによって、事業性・収益モデルは大きく変わってくる。インバウンドなど国際的な景気動向にも左右されることや、事業者間取引ではなく、外国人旅行者を含め、一見の一般消費者が対象となるため、トラブルやクレームも増える。安定した収益を生み出すためには、高い運営ノウハウが必要だ。

老人ホーム・高齢者住宅事業も同じことが言える。

老人ホーム、高齢者住宅は、不動産を基礎とした事業、ビジネスモデルであり、超高齢社会の伸展によって、社会的な需要がますます高まることは間違いない。

しかし、それは単なる「住宅サービス」ではない。食事や生活相談、介護看護など「+生活支援サービス」の複合サービスであり、要介護高齢者を対象とした場合「生活支援サービス」の占めるウエイトは更に重くなる。合わせて、事故やトラブル予防のためのサービス管理、人材育成、スタッフ確保などの経営管理のノウハウの比率も高くなっていく。

最近、介護スタッフによる虐待や殺人、死亡事故が社会問題となっているが、その背景にあるのは、素人事業者の増加である。高齢者住宅をヘルスケアリートの柱として発展、拡大させるには、「高齢者住宅の需要が高まる」ではなく、投資先の選定が重要であり、その前提として高齢者住宅の事業特性や事業リスクの理解が不可欠なのだ。

この記事へのコメントはありません。