現在の高齢者住宅は、サービス・収支構造ともに欠陥を抱えている商品が多い。安易な「証券化ありき」の高齢者住宅への参入は、そのリスクを小型爆弾にしてばらまくようなものでしかない。ヘルスケアリートの信頼性ではなく、日本の不動産投資信託、Jリートの信頼性を揺るがすことになる。

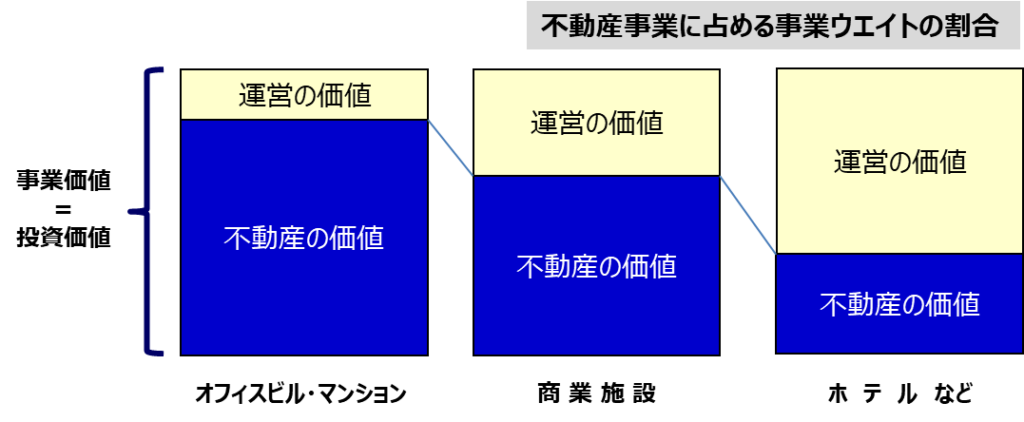

安易な老人ホームの証券化はJリートの信頼性を揺るがす (上) で、不動産の証券化・流動化ビジネスは、安定して一定以上の収益を生み出す「事業の価値」の評価が重要なると述べた。

高齢者住宅は、単なる不動産事業「賃貸住宅」ではない。

「住宅サービス+生活支援サービス」の複合サービスであり、要介護高齢者を対象とした場合、食事や介護看護、生活相談など「生活支援サービス」の占める割合は高くなる。サービス管理、経営管理の実務・ノウハウがなければ、転倒・骨折などの重大事故、スタッフによる虐待、感染症や食中毒など次々とトラブルが発生し、経営・サービスは行き詰ることになる。

高齢者住宅への投資のリスクはそれだけにとどまらない。その商品性に瑕疵、欠陥がある場合、土地や建物などの不動産の価値そのものがゼロ以下になる可能性があるのだ。

高齢者住宅の失敗は土地・建物の価値がゼロ以下になる

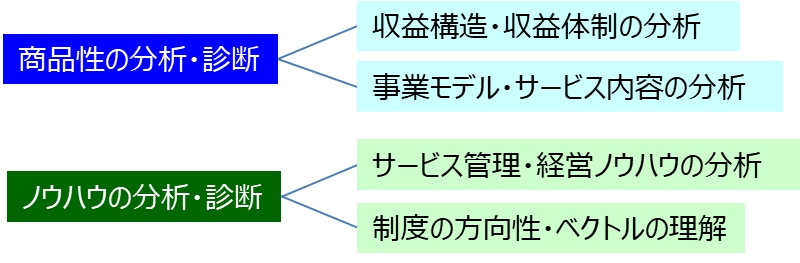

安易な老人ホームの証券化はJリートの信頼性を揺るがす (中) ? で、高齢者住宅の特殊性とともに、事業分析・評価に必要な4つのポイントを挙げた。 それを整理すると、次のように「商品性の分析・診断」と「事業ノウハウの分析・診断」に二つに分けることができる。

商品性は、「囲い込み」や「入居一時金経営」の収益構造や、「重度化対応」「認知症対応」のサービス体制など、高齢者住宅の商品内容、事業リスクの分析であり、経営力は、リスクマネジメントを中心とした事業者のサービス管理、運営実務の分析である。

この「商品力」「経営力」の二つが合わさって、はじめて高齢者住宅の長期安定経営は可能となる。

しかし、問題は、経営悪化のリスクが表面化するまでに一定の時間がかかること、そしてリスクが顕在化した時には打つ手がないということだ。

例えば、「囲い込み」によって高い利益が計上されていても、その不正に対する締め付けが強化されれば、低価格・高収益のビジネスモデルは崩壊する。その差額を埋めるには、入居者一人当たり月額5万円~10万円値上げをする必要があるが、現在の入居者からは相当の反発が予想されるだろうし、価格競争力がなくなれば、新しい入居者も入ってこない。

これは、「入居一時金の長期入居リスク」も「重度化対応リスク」も同じことが言える。

「一時金を支払えば、追加費用は必要ありませんよ」「介護が必要になっても安心・快適」とセールスしていても、長期入居リスクが顕在化し、慢性的な赤字になれば高額な追加一時金が必要となる。

介護付有料老人ホームでも、重度要介護高齢者が増えると、介護スタッフ増員のために値上げが必要となる。それは同様に数百万円の一時金か、もしくは月額5万円~10万円と高額なものとなる。そもそも【食堂・居室フロア分離型】の建物では、車いす利用者など重度要介護高齢者の増加には対応できない。

ホテル事業の場合、経営上、サービス上の問題で収益が悪化した場合、ノウハウを持つ運営事業者を差し替えることが可能だ。いったん閉鎖して、コンセプトやリノベーションを行うこともできる。

しかし、高齢者住宅の場合は、すでに入居者が生活しているため、いったん閉鎖して、価格設定やサービス内容を見直すということできない。もちろん、建物設計や居室配置を変更することもできない。

つまり、商品性やビジネスモデルに瑕疵がある場合、運営ノウハウのある事業者に変わっても、その事業を再生・立て直すことは実質的に不可能なのだ。

これは、Jリート・不動産投資信託の根幹に関わる問題だ。

金融債権の証券化・流動化とは違い、この不動産投資信託は「土地・建物」という消えることのない現物資産が基礎となっている。不動産価格の変動というリスクがあるとしても、その信頼性は「不動産」という現物によって、一定担保されているといって良い。しかし、その商品性やビジネスモデルに欠陥がある場合、高齢者住宅としての事業再生は不可能だといって良い。加えて、入居者の居住権や退居後の生活をどうするかという問題も浮上し、更には、ホテルや一般のアパートなど他用途への転用も難しい。

商品性に瑕疵がある場合、土地・建物は不良債権ではなく、マイナス債権となるため、不動産投資信託の信頼性の根幹が崩れるのだ。

高齢者住宅の証券化・流動化の事業者メリットが小さい

もう一つの課題が、高齢者住宅事業者から見た証券化・流動化のメリットだ。

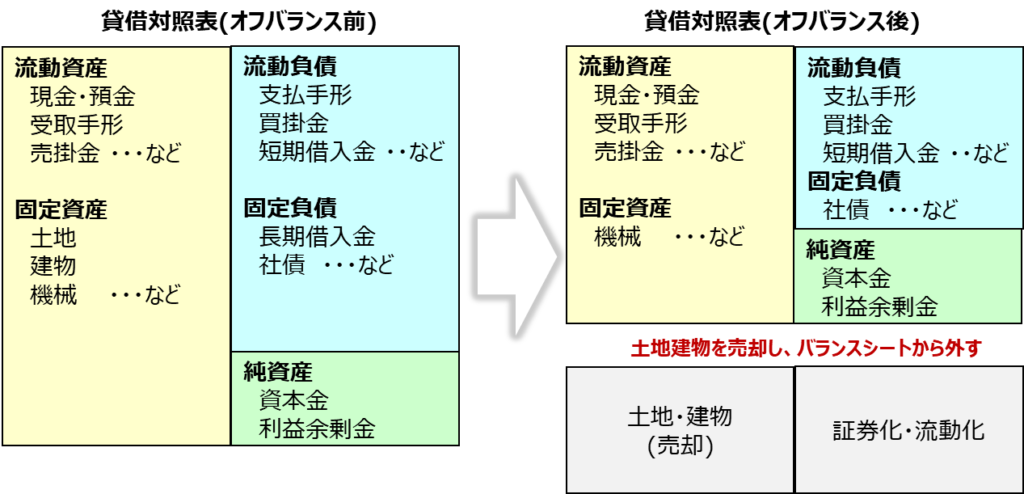

この不動産証券化・流動化の運営事業者のメリットとして挙げられるのが、「オフバランス」だ。

貸借対照表(バランスシート)とは、企業の一定時点(決算時など)の財政状態を「資産」「負債」「純資産」からなる。その企業はどれだけの財産(資産)をもっており、その財産の元になるお金(負債・純資産)は、どうやって集めているのかを一覧にしたものだ。この「オフバランス」とは、貸借対照表(バランスシート)から、「不動産=固定資産」と「借入金=固定負債」を外す(オフ)ことを示す。

なぜ、そのようなことをするのかと言えば、理由は二つある。

一つは、不動産は経営実務とは関係のない理由で、価値が変動するため、保持をしていると値下がりした時に財務体制悪化のリスクとなるからだ。バブル前までは「たくさん不動産を持っている企業=安定している企業」「一等地に本社ビル所有=優良企業」というイメージが強かったが、バブル崩壊後、不動産の値下りは企業にとって大きなリスクとなった。そのリスクヘッジのために、本業から不動産を外すという企業が多くなっている。

もう一つは、会社の会計をすっきりと見せることで、「総資産利益率(ROA) =当期純利益÷総資産(流動資産+固定資産) 」が改善するからだ。

簡単に言えば、500万円の総資産で10万円の利益をだしている会社よりも、100万円の総資産で10万円の利益をだしている会社の方が、「利益率の高い会社=価値の高い会社」ということが言え、投資家にとって、それが会社の能力(経営能力)を示す指標の一つとされているからだ。

しかし、一方で証券化にはデメリットもある。

証券化は、銀行融資よりも手続きが複雑で実際にはたくさんの会社がかかわるため、それぞれに手数料が必要となる。また証券化後に支払う賃料等も、銀行の借り入れ利息よりも少なくとも3%~5%程度は高くなる。上場企業であれば、上記のような「オフバランス」のメリットもあるだろうが、非上場企業で、安定した老人ホーム経営・サービス管理を行っているのであれば、あえて証券化するメリットはない。

「高い化粧品を買って利益を減らす」ようなものだからだ。

そもそも、高齢者住宅事業は、その収入を公的な介護保険制度を基礎としている公共性、社会性の高いビジネスであり、「ハイリターン」を求めるような投資対象に適したビジネスではない。

高齢者住宅・介護ビジネスの株式上場にも同じことが言えるが、投資家が求めるような高い利益率を維持できるのであれば、介護報酬が下げられることになるだろうし、そもそも事業の安定・維持に必要となる以外の余剰利益は投資家ではなく、それは現場で働く介護看護スタッフに還元するべきものだろう。

安易な老人ホームの証券化はJリートの根幹を揺るがす

もちろん、現在の高齢者住宅の証券化・流動化を全否定するつもりはない。

「担保価値」のみに過度に依存した銀行の融資制度には欠陥も多く、今後、倒産が増えれば、多くの銀行は高齢者住宅への融資を打ち切るだろろう。質の高いサービスが提供できる、商品性や経営ノウハウが高い高齢者住宅事業者が、活発に事業展開を行うための投資は、超高齢社会に不可欠なものである。

しかし、問題は述べてきたような高齢者住宅の事業特性やリスクを全く理解しないまま、「高齢者住宅の投資の拡大ありき」「証券化・流動化ありき」で、進められていることだ。

未来倶楽部のケースだけでなく、他の数十億、数百億で高額で売買されてきた有料老人ホームのM&Aでも「収益が向上した」「サービスや経営が改善された」という成功事例は数えるほどしかない。それは「売りたい」という会社、老人ホームには、顕在化していないリスクや商品上の瑕疵が隠れており、M&Aを成功させるには、現在運営中の企業よりも、数倍高齢者住宅事業の経営ノウハウやリスク管理ノウハウが必要となるからだ。

繰り返すが、高齢者住宅の事業特性を考えると、「この数年継続して黒字だから」「現行制度で収益が安定しているから」「サービスも安定しているから」というのは全く意味がない。素人事業者が経営できなくなった欠陥商品を、さらにその上をいく素人事業者が買い取って、経営できるはずがない。

結果「こんなはずではなかった」と何度も何度も転売され、より素人が「需要があるから、利益があるから…」と購入し、リゾートバブル末期のような状態になっているのだ。

商品としてみた場合、現在運営中の高齢者住宅の7割は、重度要介護高齢者の増加に対応できない。

入居一時金経営の有料老人ホームは、「見た目は黒字、実態は赤字」というところも相当数に上る。

そのような状況の中で、まったく高齢者住宅の事業特性やリスクの理解ないままに、「証券化・流動化ありき」で、高齢者住宅を買っても、安定的に利益を生み出し続けられるはずがないのだ。

現在の高齢者住宅は、サービス・収支構造ともに欠陥を抱えている商品が多くその半分以上は事業継続が困難となり、リゾートバブル型の崩壊になるだろう。

高齢者住宅の証券化やヘルスケアリートはそれだけでなく、ホテルやオフィスなど様々なリートを組み合わせ、紛れ込ませて金融商品として販売されている。現状を見ると、高齢者住宅の倒産リスクを小型爆弾にしてばらまくようなものでしかない。

現在、ヘルスケアリートの割合は1%に満たないが、手数料稼ぎのために有料老人ホームの不動産証券化を推進したいと考える人は多い。

しかし、それは日本の不動産投資信託、Jリートの根幹を揺るがすことになるのだ。

この記事へのコメントはありません。